L’inflazione pesa su tutti i settori, e anche su quello del vino. Se per molti comparti produttivi l’aggravio diretto più sensibile è quello dei costi energetici, per la produzione enoica, come testimoniato da tante imprese a WineNews, in questi mesi, pesa molto di più il rincaro di tutte le materie prime “secche” (vetro, carta, capsule, gabbiette, cartoni, tappi e così via) che quello energetico. Secondo Unione Italiana Vini (Uiv), a fine 2022, nel complesso, la filiera produttiva avrà sostenuto un aumento dei costi del +83% sui budget iniziali, per 1,5 miliardi di euro di spese aggiuntive. E, per il 2023 è già previsto, tra l’altro, un ulteriore aumento del +20% per il vetro, che si somma a quelli già visti nel 2022. Eppure, in questo quadro complessivo, come sempre, in un settore tanto frammentato quanto variegato come quello del vino, che contiene al suo interno tante realtà imprenditoriali diverse non solo per dimensioni e fatturato, ma anche per strutturazione (più o meno patrimonializzate, più commerciali, con vigneti e non e così via), e che vede valori economici diversi non solo tra singole imprese, ma anche tra territori e Regioni, è evidente come alcuni riescano ad assorbire meglio questi costi rispetto ad altri. Con conseguenza sulla competitività a medio termine che potrebbero andare ben oltre l’immediato futuro. A spiegarlo è l’analisi, firmata dal Centro Studi Management Divino di Studio Impresa, guidato da Luca Castagnetti, per WineNews, partita dai bilanci di 851 imprese, che mettono insieme ricavi per 12,9 miliardi di euro, e focalizzata sull’indicatore economico fondamentale per il successo di un’impresa, ovvero il “valore aggiunto”, che si ottiene sottraendo ai ricavi le componenti in acquisto, dalle materie prime ai servizi. Da cui emerge, per esempio, che l’aumento dei costi incide meno sulle aziende “strong”, quelle più patrimonializzate e con una filiera pressochè completa, per le quali in generale i costi di produzione incidono meno sul prodotto, rispetto a quelle “light”. Ma anche che un’azienda “strong” di una regione come la Toscana, per esempio, avrà un’incidenza dei costi decisamente inferiore di una “light” dell’Emilia Romagna.

“Tutte le imprese del vino sono alle prese con l’aggiornamento dei listini per il 2023. Il tema è caldo già dal 2021 - spiega Castagnetti - ed è stato affrontato in modo diversificato da azienda ad azienda: alcune già nel 2022 hanno fatto sensibili aumenti di prezzo (+15%) e altre si sono assestate su aumenti più contenuti (3-5%). Anche i canali di distribuzione hanno reagito in modo diverso: da una parte la Gdo ha posto uno sbarramento molto forte dichiarando di non accettare revisioni di listino (e paradossalmente è il canale che ha perso vendite nel 2022), dall’altra gli altri canali distributivi sia italiani che esteri hanno accettato incrementi che i produttori non potevano permettersi di non fare. In questo contesto inflattivo il mercato nei primi 9 mesi del 2022 è, comunque, cresciuto. Attendiamo ora i dati del quarto trimestre per avere una analisi precisa sul trend globale del mercato”. Quello che non può attendere, invece, è il fare una valutazione su quelli che saranno i listini per il 2023, spiega Studio Impresa, perchè la spirale inflazionistica sembra non avere fine: materie prime, vetro, tappi, gabbiette, etichette e cartoni appesantiscono la distinta base delle bottiglie. Energia e servizi erodono ulteriormente il valore aggiunto creato. “Come Centro Studi Management Divino di Studio Impresa - sottolinea Castagnetti - abbiamo sviluppato delle analisi e simulazioni utilizzando la nostra banca dati sui bilanci di 851 aziende vitivinicole italiane. Abbiamo preso in esame un indicatore specifico: il cosiddetto “valore aggiunto”.

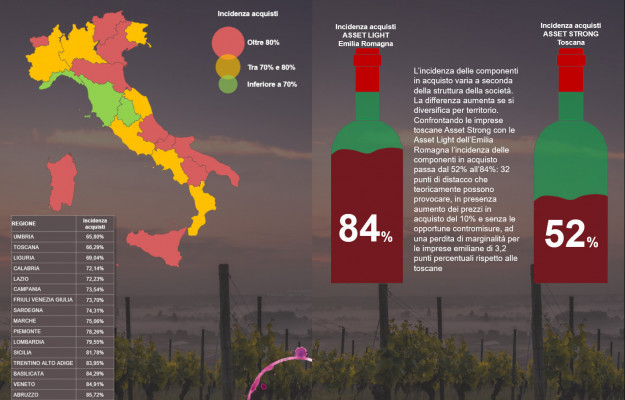

Tecnicamente il valore aggiunto si ottiene sottraendo ai ricavi le componenti in acquisto: dalle materie prime ai servizi. Sono queste le tipologie di costo più immediatamente sensibili all’inflazione. Il personale e gli ammortamenti avranno sicuramente degli incrementi ma li manifesteranno più avanti nel tempo in quanto si tratta di costi con maggiore rigidità nel breve periodo”. La distribuzione nazionale delle imprese, sottolinea l’analisi, è molto diversificata da Regione e regione e i modelli di business sono molto diversi. L’incidenza media nazionale delle componenti in acquisto è dell’81,29%. “Ma se prendiamo in analisi le principali Regioni per volume prodotto troviamo sensibili differenze. Passiamo dal 66,29% della Toscana, al 78,26% del Piemonte e 79,55% della Lombardia per poi salire oltre l’80% con la Sicilia all’81,78%, il Trentino all’83,95%, il Veneto all’84,91% e l’Emilia-Romagna all’86,04%”.E questa differenza di partenza, ovviamente, porta a conseguenze differenti sulle incidenze delle componenti in acquisto.

“Un incremento dei costi del 10% inciderà in Toscana solo sul 66% dei costi presenti a conto economico e in Emilia Romagna sul 86%. Questa diversa situazione - sottolinea ancora Castagnetti - potrebbe comportare, in assenza di contromisure adeguate, ad una perdita di marginalità di due punti percentuali in più nelle aziende emiliane rispetto alle aziende toscane. La principale contromisura è l’aumento dei listini, che presenta però difficoltà diverse tra canale e canale. La Gdo, ad esempio, sta resistendo agli aumenti, e per le aziende dell’Emilia-Romagna che avessero questo come canale principale il 2023 si presenta come un anno molto difficile nel far quadrare i conti. Queste aziende dovranno quindi mettere in atto strategie di miglioramento dello loro produttività, attuare economie di scala crescendo nei volumi e realizzare investimenti in automazione e digitalizzazione migliorando i processi di lavoro in cantina”. Ma, come detto, le differenze non sono solo “regionali”, ma anche tra tipologie di impresa. Nel panorama delle imprese del vino italiano, sottolinea infatti Studio Impresa, esistono due diversi modelli di business: le imprese di filiera con vigneti e cantine, e le imprese più commerciali con investimenti più contenuti. “Noi siamo soliti identificate le prime, chiamandole “strong” o di filiera, in quelle con una incidenza delle immobilizzazioni materiali maggiore del 30% dell’attivo, e le seconde, chiamandole “light”, in quelle con incidenza inferiore al 30%”, spiega Castagnetti.

E, dai dati di Studio Impresa, emerge che l’incidenza delle componenti in acquisto è del 84% nelle imprese “light”, rispetto ad un 76% per le imprese “strong”. La differenza aumenta se si diversifica per territorio: “confrontando le medesime Regioni del precedente esempio troviamo una incidenza delle componenti in acquisto del 52% in Toscana contro un 84% in Emilia Romagna: 32 punti di distacco che porterebbero, nel caso di un aumento dei prezzi in acquisto del 10% e senza le opportune contromisure, ad una perdita di marginalità per le imprese emiliane di 3,2 punti percentuali rispetto alle toscane; il Veneto - approfondisce ancora Castagnetti - presenta una situazione simile all’Emilia Romagna avendo una incidenza delle componenti in acquisto dell’84% sia per le imprese “strong” che per le imprese “light”.L’approccio alla revisione del listino 2023, dunque, deve tener conto del modello di business di ogni singola impresa, ed essere utilizzato anche per confermare e/o migliorare il proprio posizionamento nel mercato. Ma, accanto alla revisione del listino, non devono mancare - conclude Castagnetti - le altre contromisure legate al miglioramento della produttività che avranno il vantaggio di rimanere efficaci anche in un futuro e auspicato ritorno ai prezzi di acquisto degli anni scorsi”.

Copyright © 2000/2025

Contatti: info@winenews.it

Seguici anche su Twitter: @WineNewsIt

Seguici anche su Facebook: @winenewsit

Questo articolo è tratto dall'archivio di WineNews - Tutti i diritti riservati - Copyright © 2000/2025